副業がバレないように妻名義で確定申告するとき、名義は誰であれ確定申告すれば問題ない、そう思っていませんか?

じつは、税務上は、夫のせどりを妻名義で確定申告するには問題が生じます。

税務調査で指摘を受けると、夫で確定申告するように指導されることが予想されます。

夫の副業のせどりを妻名義で確定申告するにはどんなリスクがあるのか?どう対応すればよいか?疑問ですよね。

そこでこの記事では、

この記事の内容

- 妻名義で確定申告するときの問題点

- 税務調査になった時の問題点

- 妻名義で確定申告するための方法

について、お教えします。

税務の実務に通算18年携わった私の業界経験者視点で、わかりやすく解説しました。

会社が副業禁止のため、せどりの確定申告を妻名義でやるなら、必ず最後までお読みくださいね。

国税庁がマークする個人のインターネット取引

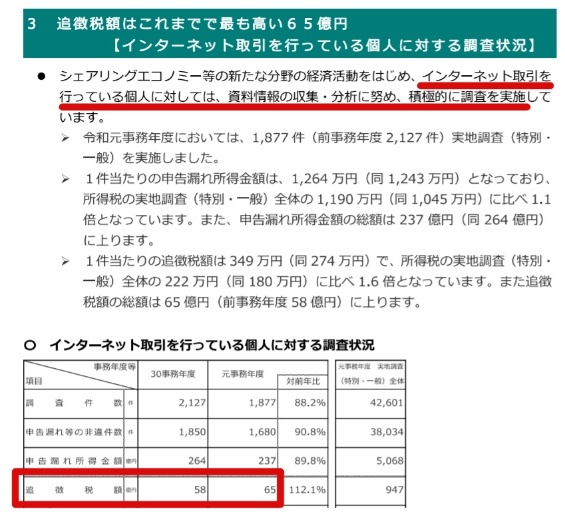

妻名義の確定申告のリスクを説明する前に、知っておいてもらいたいデータがあります。

最近は副業ブームやコロナ禍の巣ごもり需要でインターネット取引が活況です。その影響で国税庁も個人のインターネット取引をマークしています。

その理由は個人のインターネット取引の申告漏れです。

申告漏れというのは、所得があるのに確定申告をしていないってことですね。

下の画像は、国税庁が発表している個人に対する調査状況です。申告漏れによる追徴税額が65億円にも上ったことで、「インターネット取引を行っている個人に対しては、資料情報の収集・分析に努め、積極的に調査を実施」していることを明示しています。

無申告のせどりの税務調査

通常の税務調査は、前年に出した確定申告書を元に調査先をピックアップしていきます。

でも、申告漏れを調査するには、そもそも確定申告書が出てないので、調査先の選定ができませんよね。

どう選定するかというと、各プラットフォームの資料から名寄せしていくんですね。

どういうことかというと、

せどりをするなら、Amazonやメルカリといったプラットフォームにアカウントをつくって出品します。

Amazonやメルカリにも税務調査は来ます。

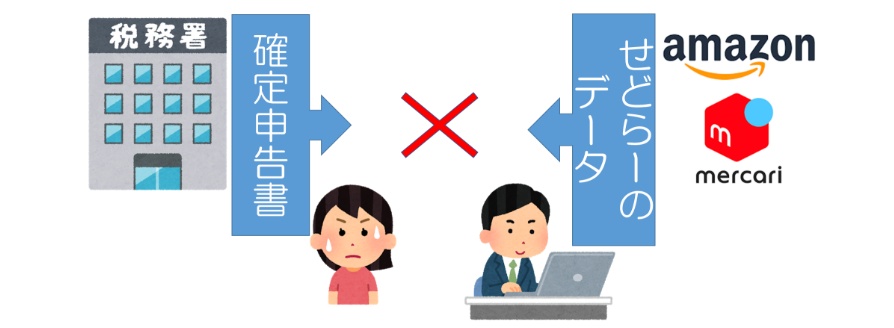

Amazonやメルカリの税務調査ではせどらーのリストもチェックされ、データとして税務署は保存します。

このせどらーのデータと税務署にある提出済みの確定申告書、この2つを付け合わせれば、確定申告をしていないせどらーはすぐにわかるんですね。

ちなみに、

税務調査だけでなく、国税局は「情報提供」として、あらゆるところでデータを収集しています。

先日は、ウーバーイーツの配達員報酬の情報提供を求めていたというニュースがありました。

勘のいい人はすぐわかったかもしれませんが、

ちゃんと確定申告していても、Amazonやメルカリなどのアカウントと確定申告書の名義が違う場合も「無申告」に見えてしまうんですね。

もう少し深掘りしてみます。

妻名義で確定申告するときの問題点

Amazonやメルカリなどのアカウントと確定申告書の名義が違う場合とはどんな時かというと、副業をしている場合などが挙げられます。

会社が副業禁止の場合だと確定申告は自分の名義ではやりづらいですよね。

会社に副業がバレないためには、給与以外の住民税の徴収方法を「普通徴収」にすればよいのですが、

とはいえ、確定申告書を提出すること自体が不安になると思います。

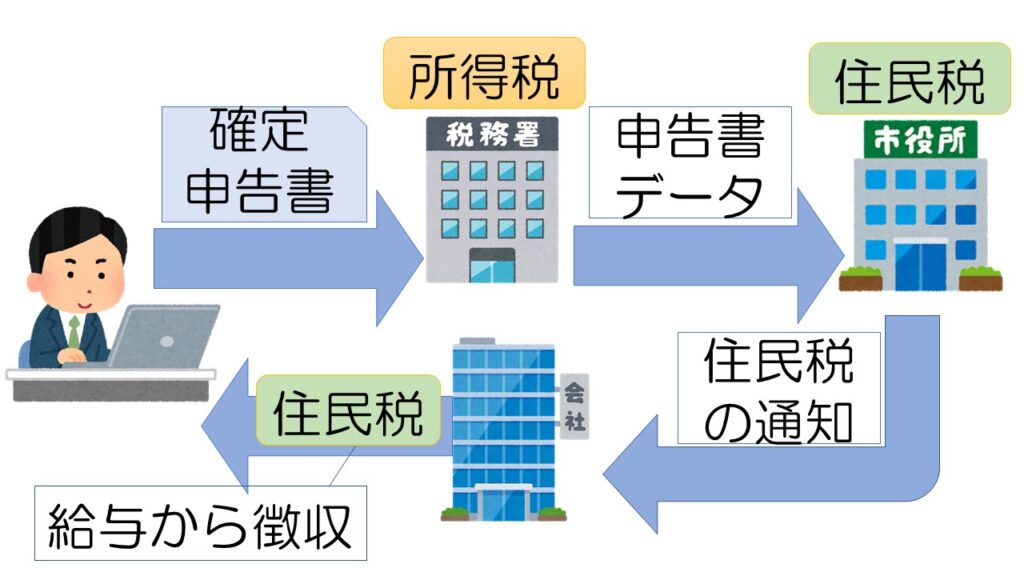

副業が会社にバレる経緯

確定申告書を提出すると、そのデータは住民税計算のために、住所地の市区町村に行きます。住民税は、会社員の場合、原則勤務先の会社が徴収することになっているので、この時に副業をしていることがバレてしまいます。

副業がバレない確定申告のやり方についてはこちらの記事でくわしく解説しています。

副業がバレるのはこんなとき、確定申告書の書き方に注意!

そこで、せどりの確定申告をするときに妻名義でするいう人もけっこういます。

これが、無申告に見える理由なんですが、

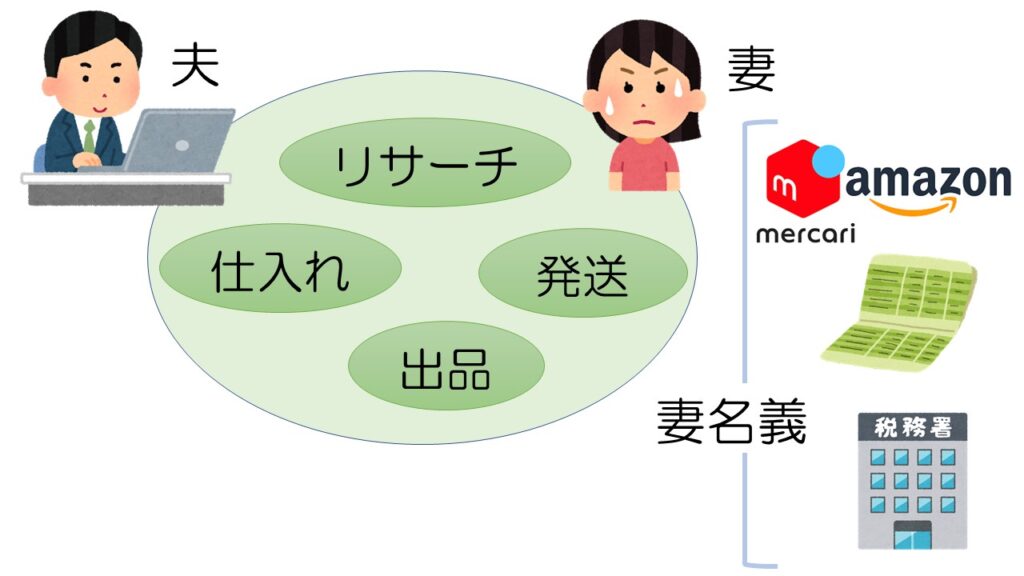

例えば、夫が副業でAmazonやメルカリで自分のアカウントでせどりをしていたとします。会社に副業がバレるのはマズいので、妻名義で確定申告します。

そうすると、

税務署がせどらーのデータから、夫の名前で確定申告書が提出されているか照合しても、提出されているのは妻名義の確定申告書なので、一致しません。

つまり、

夫の確定申告書はない=無申告

となるんですね。

すると、税務署からお尋ねの文書が届いたり、連絡があって税務調査になる可能性もあります。

税務調査になった時の問題点

このケースで税務調査になったとしたら、妻名義ではあるものの確定申告書が提出されているので、無申告とまではなりません。

取引の履歴や入出金の状況などから、おそらく

「夫名義で確定申告してください」ということになります。

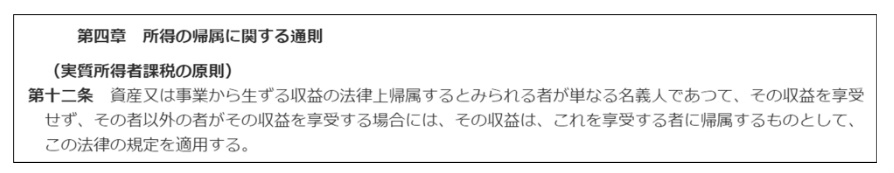

この根拠は「所得税法第12条実質所得者課税の原則」です。

つまり、確定申告したものが単なる名義人なら、収益は名義人のものではなく、実質的に利益を享受する者のものとして法律を適用します。ということなんですね。

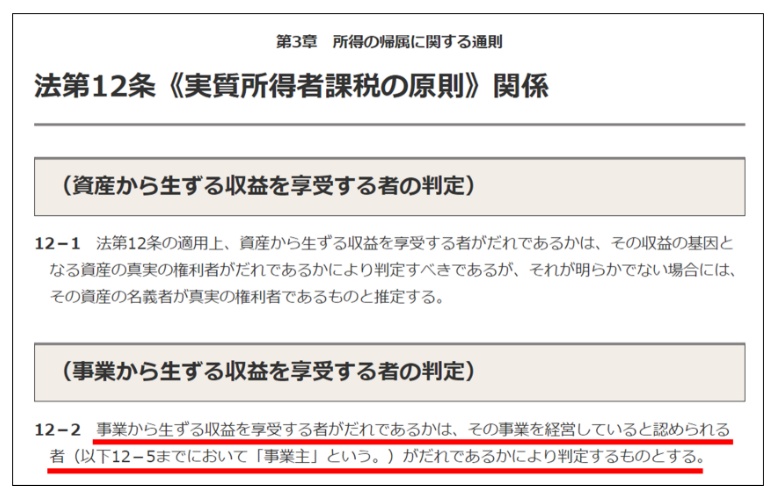

実質的に利益を享受する者は誰かというのを、通達では、事業を経営している者と規定しています。

これによって、どんなリスクがあるかというと、

端的には「税金」が増えます。

所得税は所得が増えるごとに税率が上がる「超過累進税率」です。

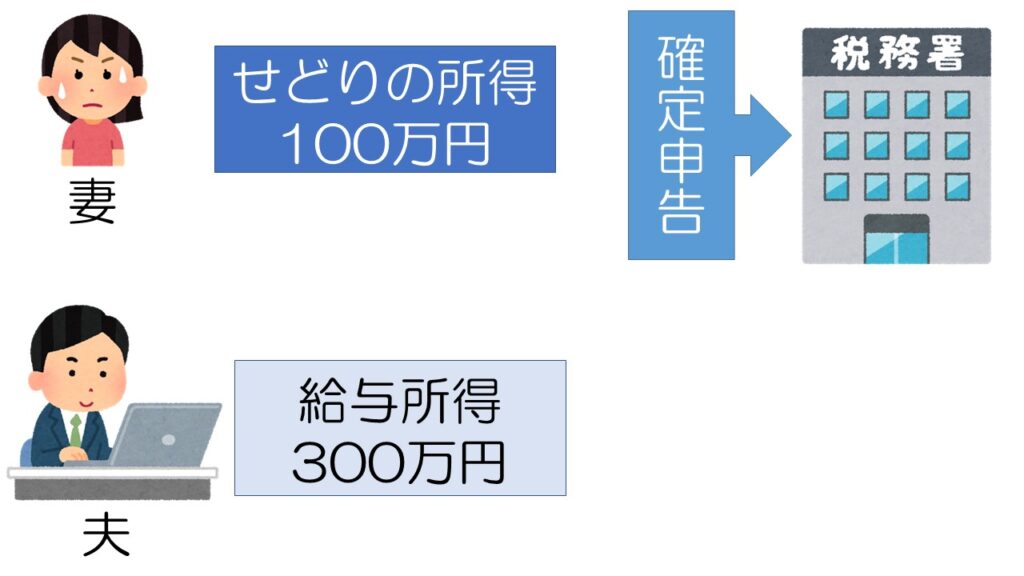

たとえば、給与所得が300万円の夫が副業のせどりの所得100万円を妻名義で確定申告したとします。(妻は専業主婦で他に所得はないものとします)

当初はこのせどりの所得を妻が確定申告しているので、所得100万円で税率は5%です。

注意ポイント

本来、所得控除等がありますが、ここではわかりやすくするため便宜上割愛しています。

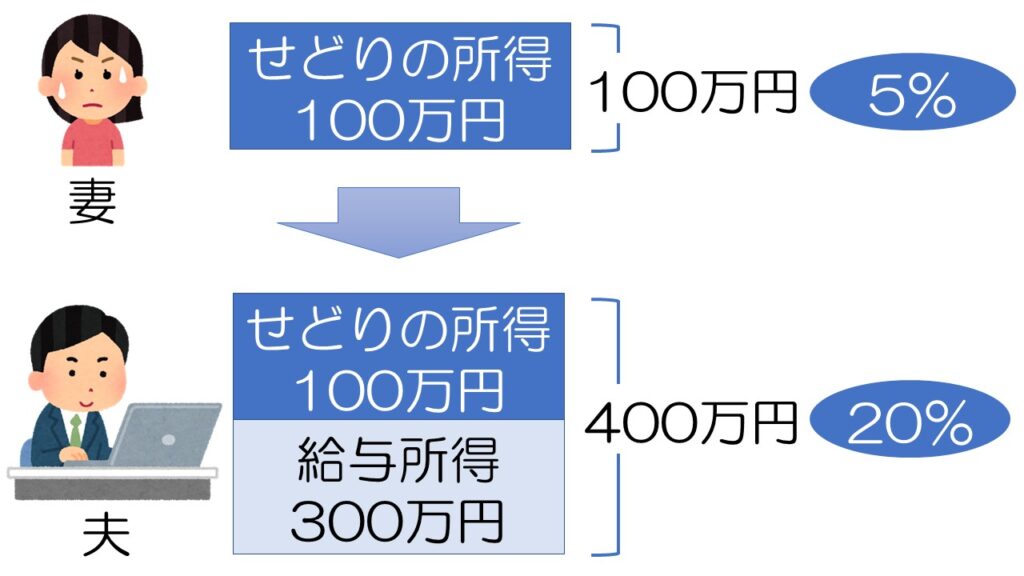

これが、もし税務調査により夫で申告するように指導があると、

夫には給与所得があるので、せどりの所得と給与所得を合算して、所得税を計算することになります。

すると合算した所得は400万円となり、税率は20%のところになります。

税金が大幅に増加するのは一目瞭然ですよね。

解決策は妻にも関与してもらうか法人設立

妻名義で確定申告をして、「おとがめなし」でいくには、

アカウント、銀行口座を妻名義にして、せどりにも関与してもらうのがベストです。

ガッツリせどりの業務をこなすまではなくても、一部の業務を請け負うとか、全体的に簡単な部分だけ担うとか、いくらか関与していないと、やはり「単なる名義人」の域を出ません。

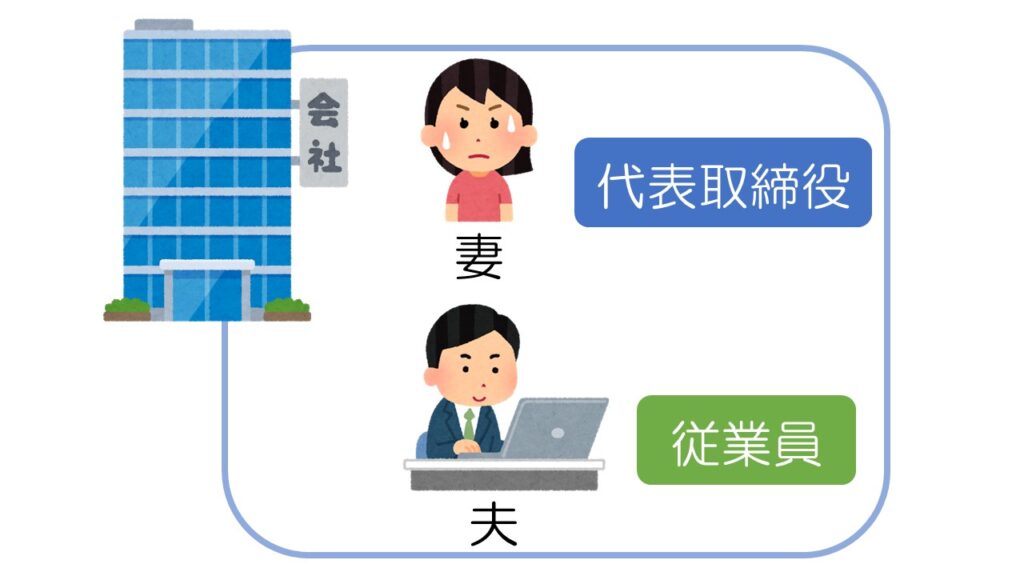

もう一つの案は、法人設立です。

妻を代表取締役にして法人を設立して運営すれば、法人という器が存在するので、夫が主体的にせどりに取り組んでも何も問題ありません。

現実に社長は「いるだけ」、従業員が実務をバリバリこなす事業会社も世にはたくさんあります。

ただ、以下2点は注意です。

- 妻もせどりの業務にはタッチしないまでも、経営には参画する。

- 夫は給料はもらわない(税金、社会保険で副業バレにつながる)

会社設立というと、費用がかかるイメージがあるかもしれませんが、今はそんなことありません。

合同会社という形態にすると登録免許税は6万円です。

しかもクラウド会計ソフトで有名なマネーフォワードが運営する「マネーフォワードクラウド会社設立」なら無料会員登録で電子定款作成手数料が5千円になります。

つまり、6万5千円で会社が設立できます。

今回の確定申告の対応

上で見た対応方法、

- アカウントや銀行口座を妻名義にしてせどりにも関与してもらう

- 妻を代表に法人を設立する

というのは、将来的な対応で、

目の前に迫った今度の確定申告はどうするの?って疑問が残りますよね。

月並みですが、税理士に相談するのがベストです。

税理士に確定申告を依頼するなら事前に抑えておくべきポイントがあります。

詳細はこちらの記事でくわしく解説しています。

せどりにおすすめの税理士の選び方から税理士費用の相場までを解説

説明した通り、自分で運営するせどりを他人名義で申告する場合、アカウントや銀行口座が誰のものか?取引実態がどうなっているかで、課税関係が変わり問題も変わってきます。

たとえば、

夫のアカウントでせどりをやっていて、妻名義の口座に売上の入金があり、妻名義で確定申告していたとします。

このケースで税務調査になれば、「実質所得者課税の原則」からは妻ではなく夫で確定申告すべきという指導になります。

売上の入金はせどりをやっている夫の稼ぎであり、夫のものだからですね。

ところが、この妻の預金口座のお金を妻が引き出していたとしたら、、、

妻名義の口座であれ、この口座のお金は夫が稼いだお金です。

なので、そのお金を妻が引き出せば、金額によっては、贈与税が発生する可能性もあります。

こんな感じで、税務上の落とし穴は意外なところにあり、難解でわかりにくいものも多々あります。

リスクを防ぐには、現状の把握と対策が何よりです。

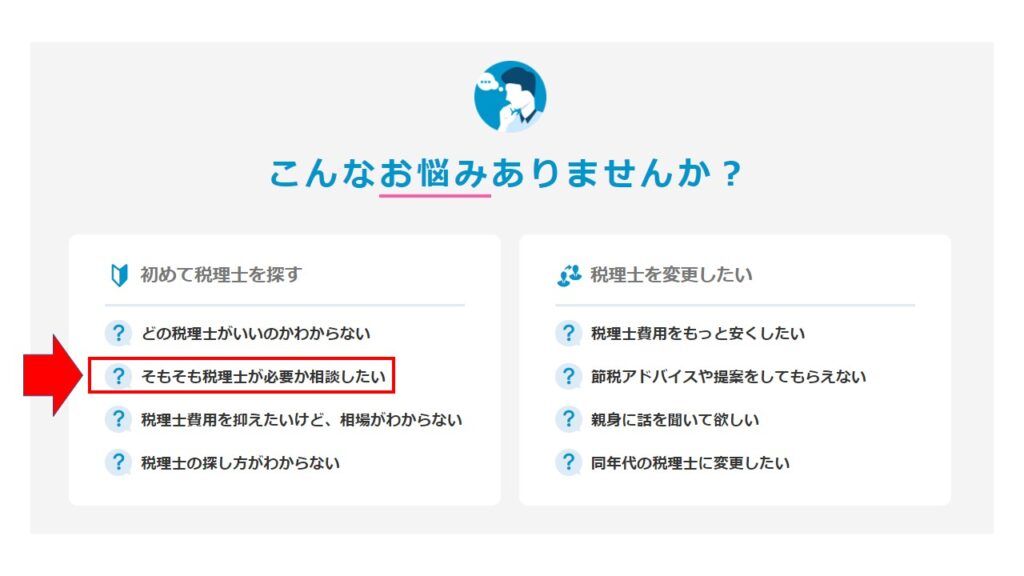

でも、いきなり税理士って敷居が高いなぁ。確定申告を依頼するって決まってるわけでもないし。

そんな方には、税理士ドットコムという税理士紹介サイトがおすすめです。

税理士ドットコムなら、「そもそも税理士が必要か相談したい」という悩みにも対応してくれます。

税理士紹介サイト

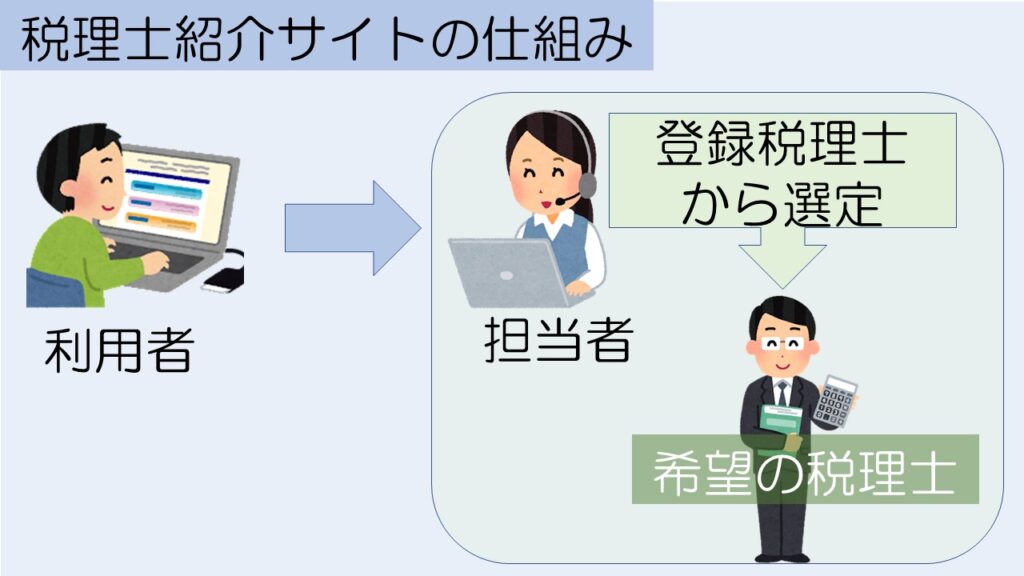

税理士紹介サイトというのは、税理士に依頼したい人と税理士とをマッチングさせるサービスです。利用者が希望する税理士の条件を伝えれば、税理士紹介サイトの担当者が、登録税理士の中から選定し、紹介してくれます。

もちろん、無料で利用できます。

まとめ

せどりは、

国税庁では、申告漏れの多い個人のインターネット取引の一つだと位置づけられているので注意しましょう。

副業がバレないように妻名義で確定申告するリスクは十分認識したうえで、

- アカウントや銀行口座を妻名義にしてせどりにも関与してもらう

- 妻を代表に法人を設立する

など、中長期的な対策を検討しましょう。

また、直近の確定申告は、税務リスクを減らすために、税理士に現状を相談してみることをおススメします。

以上、最後までお読みいただきありがとうございました。